从企业竞争格局来看,餐厨垃圾处理行业是一个竞争较充分、较成熟的行业,市场集中度不高,从企业内的餐厨垃圾解决能力来看,龙头公司的市场占有率接近10%,且大多分布在在大、中型项目的建设上。餐厨垃圾处理行业目前约有200多家企业,大部分为轻资产非公有制企业,兼具技术与资金实力的有突出贡献的公司稀缺。从竞争格局来看,总体上目前我国餐厨垃圾处理行业可大致分为三个竞争层次:

维尔利(300190.SZ)、中国天楹(000035)、旺能环境(002034)等具有一定规模上市企业和上拓环境等以高新技术为主打的企业处于行业第一梯队;京城环保、江苏新琦环保、广州环境、福建新科、上海环境、天津泰达、上海城投等区域性有突出贡献的公司处于第二梯队。其他轻型非公有制企业则处于第三梯队。

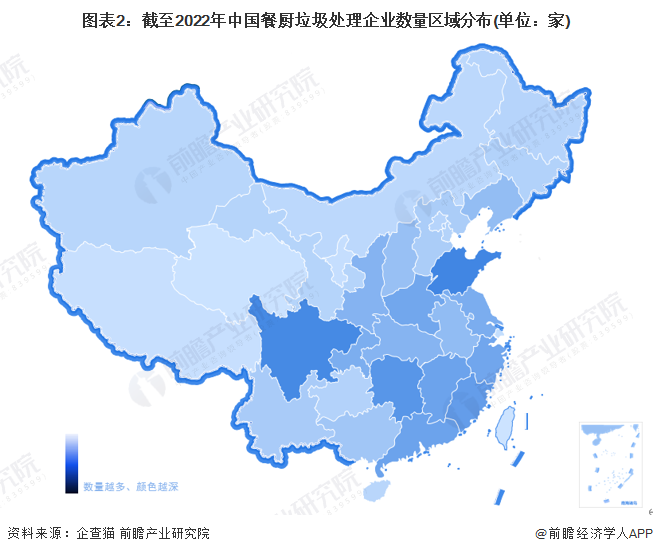

近年来我国餐厨垃圾处理产业区域结构与创造新兴事物的能力不断的提高。从餐厨垃圾处理企业地区分布上来看,目前中国餐厨垃圾处理企业主要分布在东部与南部地区,特别以四川和山东为代表。截至2022年12月17日,四川共有相关餐厨垃圾处理企业数219家,山东则有228家。

从代表性企业分布情况去看,我国餐厨垃圾处理代表企业分布在江苏、浙江、广东等沿海省市,以及湖北等内陆省市。

根据住建部多个方面数据显示,截至2020年底,全国46个重点城市厨余垃圾解决能力已从2019年的3.47万吨/天,提升到6.28万吨/天,生活垃圾回收利用率平均为30.4%。根据招投标多个方面数据显示,2021年全国76个新增餐厨垃圾项目中,共有54个餐厨垃圾项目公布处理规模,合计8257.5吨/日,平均单个项目为152.92吨/日,因此按比例测算,2021年我国新增餐厨垃圾项目处理规模约1.16万吨/日。2022年上半年公布的56个项目的合计处理规模大约为0.41万吨/日。

从中国餐厨垃圾处理行业竞争格局来看,2021年,瀚蓝环境餐厨垃圾解决能力为3069吨/日,占餐厨垃圾总处理规模的4.13%,旺能环境餐厨垃圾解决能力为2720吨/日,占比3.66%。整体看来,餐厨垃圾处理市场集中度较低。

目前,布局了餐厨垃圾处理业务的上市企业中,瀚蓝环境的餐厨垃圾解决能力遥遥领先于别的企业。餐厨垃圾处理产业链上的其它代表性企业业务布局及竞争力情况如下:

从五力竞争模型角度分析,目前我国餐厨垃圾处理行业尚处于起步阶段,从业公司数不多,且竞争格局较为分散,行业竞争较为缓和;餐厨垃圾处理产业由于加工对象的独特性,导致餐厨垃圾处理设备的生产不同于其他机器的生产加工,具有其独特性,因此供应商议价能力较强;从餐厨垃圾处理终端产品来看,基本的产品包括饲料、生物柴油、肥料、沼气等,由于目前餐厨垃圾处理终端产品规模化效应未现,产品产量较少,对下游购买者影响较小,因此其议价能力较弱;餐厨垃圾处理行业是技术密集型企业,对技术、资金和人才有较高要求。此外,企业主要是通过BOT经营模式与政府合作,需要企业具备一定的资质条件,因此餐厨垃圾处理产业新进入者的威胁较小;餐厨垃圾处理行业属于公共事业,不存在替代措施,因此行业不存在替代品威胁。

根据以上分析,对各方面的竞争情况做量化,5代表最大(竞争非常激烈/威胁大/议价能力强),0代表最小(竞争小/威胁小/议价能力弱),餐厨垃圾处理产业的竞争情况如下图所示。

更多本行业研究分析详见前瞻产业研究院《中国餐厨垃圾处理行业发展前途预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据产业研究报告产业规划园区规划产业招商产业图谱智慧招商系统IPO募投可研IPO业务与技术撰写IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对餐厨垃圾处理行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来餐厨垃圾处理行业发展轨迹及实践经验,对餐厨垃圾...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

2023年中国餐厨垃圾处理行业市场供需现状分析 处理规模持续扩大【组图】

2023年中国餐厨垃圾处理行业竞争格局及市场占有率分析 企业集中在山东省和四川省【组图】

收藏!2023年全球餐厨垃圾处理行业技术竞争格局(附区域申请分布、申请人排名、专利申请集中度等)

收藏!2023年中国餐厨垃圾处理企业大数据竞争格局(附企业分布、风险分布、投融资集中度等)

预见2023:《2023年中国餐厨垃圾处理行业全景图谱》(附市场现状、竞争格局及发展的新趋势等)

管理员

该内容暂无评论